Pourquoi Bitcoin a le dessus sur les CBDC

Lorsque FTX s’est effondré en novembre 2022, cela a déclenché une vague d’exode de plusieurs milliards de dollars, faisant chuter le Bitcoin de 22 % en une seule journée. D’ici la fin du mois, la Banque centrale européenne (BCE) a tiré un coup inhabituel à travers l’arc crypto. Alors que le prix du Bitcoin se stabilisait, la banque centrale a suggéré qu’il s’agissait du « dernier soupir du Bitcoin avant que le crypto-actif ne s’engage sur la voie de la non-pertinence ».

Il est intéressant de noter que les commentaires publics de la BCE sont venus d’un point de vue concurrentiel. Le co-auteur de « Bitcoin’s Last Stand » était Ulrich Bindseil. En tant qu’économiste de la BCE, Bindseil a rédigé un article intitulé « Monnaie numérique de la banque centrale – Implications et contrôle du système financier » en mai 2019. Le document décrit clairement la direction que prend le système monétaire.

| Avantage de la CBDC | Autres facteurs ou exigences possibles |

|---|---|

| A. Paiements de détail efficaces | |

| A.1 Rendre accessible à tous une monnaie de banque centrale efficace, sûre et moderne | En particulier dans les économies dépourvues de monnaie bancaire commerciale électronique de haute qualité et/ou dépourvues d’un système de paiement sécurisé et efficace. |

| A.2 Renforcer la résilience, la disponibilité et la contestabilité des paiements de détail | En particulier dans les économies où la demande de billets de banque disparaît et où les solutions de paiement électronique privées manquent de concurrence. |

| B. Lutter contre l’utilisation des billets de banque pour des activités illicites | |

| B. Meilleur contrôle des activités de paiement et d’épargne illicites, du blanchiment d’argent et du financement du terrorisme | Nécessite (i) l’arrêt des billets de banque (ou du moins des coupures plus importantes) ; (ii) La CBDC ne doit pas prendre la forme d’argent symbolique anonyme |

| C. Renforcer la politique monétaire | |

| C.1 Permet de surmonter la ZLB car des taux d’intérêt négatifs peuvent être appliqués à la CBDC | Nécessite l’arrêt des billets de banque (ou du moins des coupures plus importantes) |

| C.2 Les taux d’intérêt sur les CBDC prévoient des instruments de politique monétaire supplémentaires, indépendamment du ZLB | |

| C.3 Capacité plus facile à fournir de l’argent hélicoptère | Exige que chaque citoyen ait un compte CBDC |

| D. Liés à la monnaie souveraine | |

| D.1 Améliorer la stabilité financière et réduire l’aléa moral des banques en réduisant le rôle du système bancaire dans la création monétaire | La CBDC prend en charge dans une large mesure ou dans la totalité l’émission des dépôts à vue par les banques |

| D.2 Des revenus de seigneuriage plus importants pour l’État (et les citoyens) à mesure que l’État reprend la création monétaire aux banques. | La CBDC prend en charge dans une large mesure ou dans la totalité l’émission des dépôts à vue par les banques |

Tableau 1 : Aperçu des avantages que certains ont associés aux CBDC, et des facteurs ou exigences associés

En d’autres termes, Bitcoin et CBDC se dirigent vers un affrontement : jeton de surveillance contre monnaie souveraine. Les institutions financières du monde entier, du FMI à la BRI en passant par la BCE, ont déjà établi que l’anonymat est un problème à résoudre, de sorte qu’un jeton CBDC ne peut pas conserver les propriétés de l’argent liquide sous forme numérique.

« Toutefois, l’anonymat peut également être utilisé à des fins illicites et nuire aux mesures de LBC/FT. L’anonymat pose donc un problème politique : plus il y a d’anonymat, plus le risque d’utilisation illicite est grand.

Dans les coulisses de la monnaie numérique des banques centrales, Bibliothèque électronique du FMI

Compte tenu de la nature programmable des jetons CBDC, cette « utilisation illicite » peut ensuite être étendue À l’infini. L’argent, tel que nous le connaissons, ne serait plus un outil d’ingénierie sociale. Par exemple, NatWest Bank a intégré Carbon Planner et Carbon Footprint Tracker dans le récit du changement climatique.

Avec une intégration plus poussée des CBDC, ces fonctionnalités pourraient passer du jour au lendemain de fonctionnalités opt-in à un système de crédit social à la chinoise. Une fois la pièce d’identité d’un citoyen intégrée dans un compte CBDC, il reste peu d’étapes pour construire un nouveau paysage social.

Par exemple, en profitant de son infrastructure de surveillance du COVID-19, la Chine peut désactiver l’accès des citoyens aux transports publics alors qu’ils tentent de retirer leur argent gelé des banques commerciales. Liu, client de la banque, selon Reuters :

« Je ne peux rien faire, je ne peux aller nulle part. Vous êtes traité comme si vous étiez un criminel. Cela porte atteinte à mes droits humains.

Même sans CBDC, un tel scénario s’est produit au Canada lors des manifestations des convois de camionneurs contre les confinements et les mandats de vaccination. Ce n’est pas un euphémisme de dire que cette décennie sera un tournant. Celui dans lequel la nature de l’argent sera pleinement explorée.

L’argent deviendra-t-il un levier pour les planificateurs sociaux, ou les citoyens profiteront-ils de l’argent non gouvernemental véritablement souverain ?

Dans ce paysage monétaire en évolution rapide, quel rôle joue Bitcoin ?

Le cadre décentralisé et ouvert de Bitcoin

Bitcoin est apparu comme une merveille élégante du génie logiciel. La tâche était ardue. Comment garantir une comptabilité publiquement vérifiable de la richesse sans aucun organe directeur ?

L’architecture réseau de Bitcoin archive cela grâce à une décentralisation sans autorisation. Toute personne ayant accès à Internet peut devenir un auditeur, un nœud de réseau qui vérifie les blocs de données contenant toutes les transactions. Ces nœuds complets contiennent l’intégralité de l’historique du grand livre, comparant un bloc à l’autre.

Dans le même temps, les auditeurs (mineurs de Bitcoin) sont récompensés par des récompenses BTC pour leur preuve de travail. Plus important encore, Bitcoin est fondé sur le physique. Les ordinateurs des mineurs doivent exploiter leur puissance de calcul pour résoudre des énigmes cryptographiques complexes lors de l’ajout de nouveaux blocs de transaction.

Et cette puissance de calcul nécessite de l’énergie. Avec 462 millions de terrahash par seconde (TH/s), Bitcoin est le plus grand réseau informatique au monde.

Pour qu’un tel réseau soit compromis, comme en falsifiant des transactions de bloc ou en double-dépensant, les attaquants doivent recalculer les identifiants uniques (hachage) pour les transactions BTC de tous les blocs de transactions précédemment ajoutés.

À toutes fins utiles, attaquer la blockchain de Bitcoin serait pratiquement impossible, même pour les grands agents de l’État, précisément en raison du fondement physique de Bitcoin sur la preuve de travail.

Pourtant, ce coût énergétique a fait du Bitcoin une cible fréquente. S’il s’agissait d’un pays, Bitcoin se classerait au 34ème rang en termes de consommation d’énergie. Est-ce du gaspillage ? Est-il important que le réseau Bitcoin consomme déjà des sources renouvelables ou stabilise les réseaux électriques existants ? Le coût de la sécurisation d’un grand livre public est-il raisonnable ?

Le marché semble certainement le percevoir comme tel.

Si ce n’était pas le cas, nous aurions déjà un nouveau type de Bitcoin lorsque Greenpeace a lancé la campagne « Clean up Bitcoin ». C’est une approche étrange, étant donné que le code Bitcoin est open source.

Pour le coût de la campagne médiatique, Greenpeace aurait pu financer le hard fork de Bitcoin comme preuve de participation Bitcoin. Par conséquent, nettoyez-le en tant que réseau à faible consommation d’énergie. Le fait que cela ne se soit pas produit signifie que Bitcoin a un avantage insurmontable en tant que premier arrivé.

L’avantage du premier arrivé et l’expansion du marché de Bitcoin

Le caractère physique controversé du Bitcoin en tant que réseau à forte intensité énergétique constitue la base de son expansion sur le marché. Après tout, si quelqu’un pouvait copier ou modifier le code open source de Bitcoin, quelle serait sa valeur ?

Le fait que le réseau Bitcoin utilise l’énergie comme une ressource rare confère de la valeur au BTC. Et plus il consomme d’énergie pour calculer les hachages, plus il est difficile de l’attaquer. Notez que cela n’est possible qu’avec l’avantage du premier arrivé.

En tant que première crypto-monnaie, Bitcoin est devenu synonyme de monnaie numérique, bénéficiant des avantages de l’effet réseau. Cette marque organique a augmenté le pool de liquidités de Bitcoin à 1 200 milliards de dollars en novembre 2021.

Bien que l’augmentation sans précédent de la masse monétaire de la Réserve fédérale soit en grande partie responsable de cette augmentation de liquidité, elle met en évidence la demande d’une politique monétaire prévisible. À cette fin, El Salvador a été le premier pays à briser la barrière psychologique en adoptant le Bitcoin comme monnaie légale.

À titre indicatif, le candidat présidentiel argentin Javier Milei a remporté 30 % des voix contre le ministre sortant de l’Économie, Sergio Massa, en tant que responsable de la politique monétaire qui a conduit l’Argentine à avoir un taux d’inflation de 138,30 % en glissement annuel en septembre.

Selon Javier Milei, candidat à la présidentielle argentine :

« Le Bitcoin représente le retour de l’argent à son créateur d’origine : le secteur privé. L’argent est une invention privée. Bitcoin a un algorithme selon lequel un jour il atteindra un certain montant et il n’y en aura plus.

Dans le même temps, le déploiement des CBDC au Nigeria, le deuxième en importance après la Chine, s’est heurté à un échec d’adoption et à un chaos social. De plus, le document CBDC de 300 pages de la Banque centrale du Nigéria a ouvertement noté qu’eNaira pouvait potentiellement nuire à la stabilité financière.

À savoir, cette dépendance à l’égard des banques centrales rendrait les banques commerciales obsolètes, ce qui nécessiterait des limites aux CBDC pour empêcher les paniques bancaires. Le risque de désintermédiation bancaire est la même préoccupation émise par la Chambre des Lords du Royaume-Uni en janvier 2022.

« Bien qu’une CBDC puisse offrir certains avantages, elle pourrait présenter des défis importants pour la stabilité financière et la protection de la vie privée.

Il s’agit d’une autre fenêtre dans laquelle la demande de Bitcoin peut encore augmenter. Cependant, le principal moteur du Bitcoin est sa prévisibilité monétaire, qui fait cruellement défaut au sein du système bancaire central.

La politique monétaire de Bitcoin donne la priorité aux utilisateurs

Ce n’est un secret pour personne que Bitcoin est devenu une monnaie électronique peer-to-peer après le sauvetage bancaire de 2008. Après tout, ce message est ancré dans le bloc de genèse du Bitcoin, servant d’acte d’accusation contre les banques centrales à réserves fractionnaires.

Les banques centrales ont un historique de dévaluations monétaires drastiques tout au long de l’histoire, car elles modifient arbitrairement la masse monétaire en fonction des besoins gouvernementaux. Selon le Bureau of Labor Statistics, le pouvoir d’achat du dollar a diminué de 93,7 %. Cela signifie que 1 594,76 dollars aujourd’hui valaient 100 dollars en 1920, six ans après la création de la Réserve fédérale.

La dévaluation incessante de la monnaie exerce une pression immense sur la richesse personnelle, obligeant les individus à poursuivre des stratégies d’investissement agressives, telles que la vente à découvert, pour contrecarrer cette forme insidieuse d’érosion de la richesse.

Sans le statut de monnaie de réserve mondiale du dollar, qui absorbe les chocs, on ne peut que se demander à quoi ressemblerait cette dépréciation.

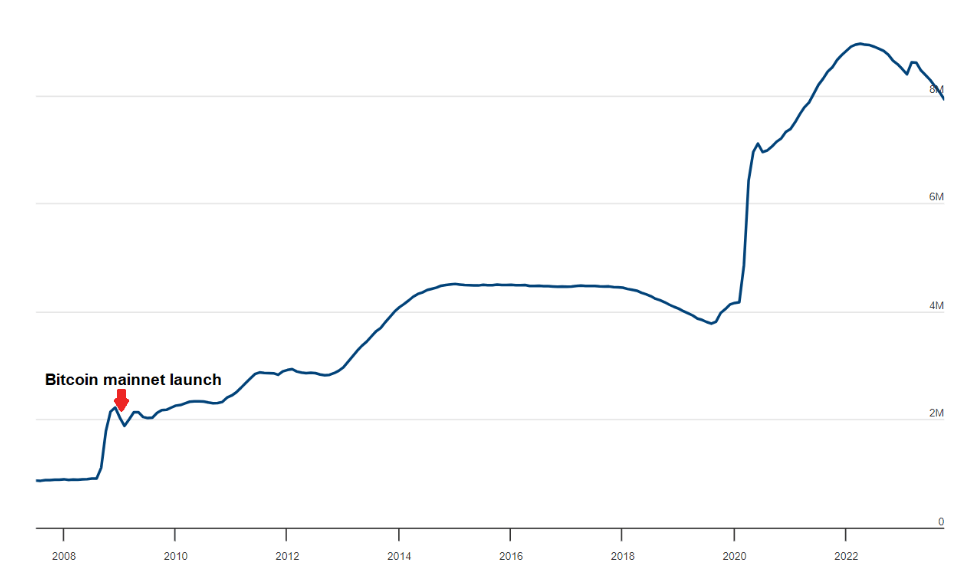

Aux côtés des actions et des matières premières, Bitcoin est apparu comme une couverture contre la dépréciation monétaire, limitée à 21 millions de BTC, une certitude renforcée par son vaste réseau informatique. À titre de comparaison, le bilan de la Réserve fédérale a augmenté de 290 % depuis le lancement du Bitcoin en janvier 2009, passant de 2 000 milliards de dollars à près de 8 000 milliards de dollars.

Dans le même temps, le gouvernement américain s’est nourri de dette, grâce à la Fed, ayant doublé la dette nationale en pourcentage du PIB pour atteindre près de 120 %. Le 19 octobre, au New York Economics Club, le président de la Fed, Jerome Powell, a admis que les aléas moraux au sein du système bancaire central créaient une voie périlleuse.

« La voie sur laquelle nous nous trouvons n’est pas durable, et nous devrons en sortir le plus tôt possible »,

Pourtant, il est extrêmement difficile de concevoir une voie sans incitations déformées dans le système actuel. Comment un homme politique pourrait-il promettre de « résoudre les problèmes » sans augmenter la planche à billets et la dette ? Une dette qui pourrait à terme conduire à une crise de la dette souveraine.

Au contraire, le déploiement d’une CBDC conduirait aux mêmes politiques monétaires, mais avec un contrôle plus granulaire des fonds et des habitudes de dépenses des gens. Contrairement à tout autre actif, Bitcoin ne dispose pas d’une structure de gouvernance qui lui confère des risques moraux. Pour la première fois dans l’histoire monétaire, Bitcoin représente une comptabilité de patrimoine publiquement vérifiable.

Conclusion

Au cours des trois dernières années, le monde a été témoin d’une érosion accélérée du pouvoir d’achat. Alors que les gouvernements créent de l’argent Ex nihilo des banques centrales, le coût doit être payé. L’inflation n’est que le coût intermédiaire sur la route menant à la crise de la dette souveraine.

À mesure que le service de la dette devient de plus en plus insoutenable, les banques centrales auront probablement recours à une réduction de la dette par le gonflement. Ils pourraient dévaluer la dette de manière réaliste en augmentant rapidement la masse monétaire et en dépassant la croissance de la dette.

C’est la fenêtre historique dans laquelle Bitcoin pourrait entrer en jeu comme alternative, débarrassé des aléas moraux mais lié par la cryptographie, l’énergie et les mathématiques.

Le message Pourquoi Bitcoin a le dessus sur les CBDC est apparu en premier sur CryptoSlate.