Plongez dans l’attaque économique des marchés de la mangue

À la lumière des récentes attaques économiques du marché des prêts de DeFi, la surveillance et la gestion des risques sont devenues un facteur clé de succès au sein de l’écosystème. Des procédures appropriées doivent être prises en compte afin d’assurer la croissance future de l’espace. Cet article vise à explorer la récente attaque économique de Mango Markets, comment elle a été orchestrée et les stratégies d’atténuation possibles.

Afin de comprendre à quel point les protocoles DeFi sont sensibles à chaque type de risque spécifique, nous nous penchons sur les 62 incidents les plus importants qui se sont produits à ce jour. Cela inclut des centaines de millions de hacks pour les ponts, des effondrements économiques de stablecoins algorithmiques et le vol pur et simple des fonds des utilisateurs.

Voici la répartition des principaux facteurs de risque derrière les 62 plus grandes attaques DeFi. Plus de 50 milliards de dollars de pertes sont imputables aux risques économiques. Cette estimation inclut l’effondrement du tristement célèbre écosystème Terra. Bien que des facteurs techniques soient à l’origine du plus grand nombre d’attaques dans DeFi, une plus grande valeur en dollars a en fait été perdue en raison des risques économiques.

De plus, la récente série d’attaques économiques contre plusieurs protocoles de prêt comme Mango et Moola a mis en lumière le danger que cela représente pour l’écosystème. De plus, bon nombre de ces protocoles de prêt ont été attaqués en utilisant le même vecteur. L’attaque consistait en une stratégie très complexe dans laquelle l’attaquant a identifié l’actif collatéral pris en charge avec la liquidité et la capitalisation boursière les plus faibles. Les actifs à faible liquidité sont les plus vulnérables aux prêts flash ou aux attaques de manipulation d’oracles de prix.

L’indicateur ci-dessus est uniquement à des fins éducatives ; aucune donnée en direct n’est affichée car c’est juste pour référence. L’indicateur de liquidité DEX Pools fait partie d’un ensemble de maquettes construites pour une proposition sur le forum Euler.

En suivant la liquidité disponible pour un actif dans les échanges décentralisés, nous pouvons évaluer à quel point il peut être manipulé. Un niveau sain de liquidités disponibles pour les actifs de garantie pris en charge est un facteur de sécurité important. Dans le cas de jetons à faible liquidité répertoriés comme collatéral, des problèmes de stabilité du protocole pourraient survenir. De plus, cela pourrait faciliter un chemin plus facile pour la manipulation des prix, dans lequel les attaquants profitent du protocole.

L’objectif principal d’un attaquant qui orchestre ce type d’attaque sera d’augmenter le montant d’argent qu’il peut emprunter. Cela pourrait être fait en pompant l’actif à faible liquidité repéré afin de pouvoir emprunter de grandes quantités d’autres actifs soutenus et plus stables.

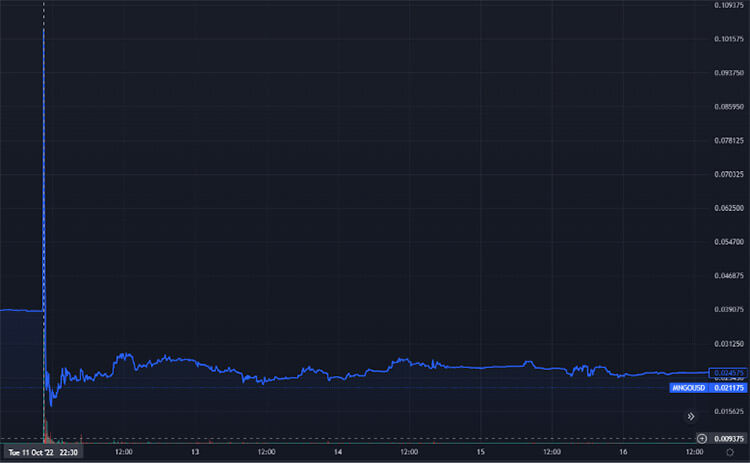

Le graphique ci-dessus représente le prix du jeton MNG sur l’échange FTX. Dans ce cas, l’attaquant a combiné les fonctionnalités de prêt du protocole avec ses contrats perpétuels. La attaquant manipulé le prix au comptant sur Raydium, ce qui a déclenché une mise à jour oracle. Cela lui a permis d’emprunter contre une autre position ouverte qu’il avait précédemment placée sur les protocoles Mango Markets. Finalement, lorsque le prix des MNGO s’est redressé, le protocole s’est retrouvé avec un défaut de paiement.

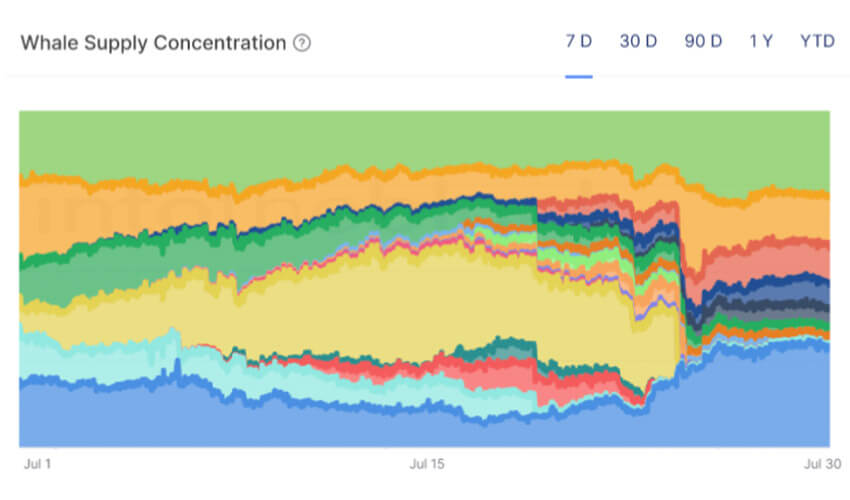

En ce qui concerne les indicateurs présentés ci-dessus, dans lesquels ils tentent de comprendre les maillons faibles du protocole, il existe également des moyens d’essayer de comprendre les menaces possibles du côté de l’attaquant. Habituellement, les exploits économiques sont rapidement exécutés ; par conséquent, les indicateurs présentés ci-dessous servent à des fins éducatives en essayant d’évaluer les menaces potentielles de la concentration de l’offre de baleines.

L’indicateur Whale Supply Concentration fait également partie de la proposition sur le forum Euler. Cet indicateur est utile pour repérer les menaces potentielles pour les déposants du protocole. Par exemple, si l’un des plus grands déposants du protocole se trouve dans l’actif le moins liquide que le protocole prend en charge en tant qu’actif collatéral, il pourrait être utile d’examiner plus avant l’adresse spécifique.

Cet indicateur pourrait être utile à utiliser avec l’indicateur de liquidité des pools DEX présenté ci-dessus et mérite particulièrement d’être surveillé si les jetons de baleine de concentration sont l’un des jetons les plus faibles pris en charge par le protocole. Cela pourrait aider à mettre en lumière d’éventuels événements dommageables.

Le protocole TVL de Mango Markets est visible sur l’indicateur ci-dessus. Une nette baisse peut être observée après que l’attaquant a emprunté de l’argent avec sa position sur le jeton MNGO en garantie. En fin de compte, le protocole s’est retrouvé avec une créance irrécouvrable en raison des événements de manipulation des prix.

Des outils appropriés comme celui illustré ci-dessus visent à rapprocher l’écosystème DeFi d’un pas dans la bonne direction. Ce ne sont là que quelques-uns des premiers indicateurs qui décrivent d’abord les événements récents et essaient ensuite de protéger les utilisateurs contre des incidents comme celui-ci à l’avenir. L’objectif est que les utilisateurs et les protocoles tirent parti des informations disponibles sur la chaîne.

Le post Plongée dans l’attaque économique des marchés de la mangue est apparu en premier sur CryptoSlate.