Le cas du Bitcoin comme protection contre l’inflation

Bitcoin a longtemps été présenté comme une couverture inflationniste. Les partisans soutiennent que la valeur des monnaies fiduciaires émises par le gouvernement diminue avec le temps en raison de l’impression monétaire par les banques centrales. Mais Bitcoin ne subit pas la même dévaluation puisque l’offre est fixée à 21 millions de jetons.

Cependant, maintenant que l’inflation est là et fait sentir sa présence, la BTC n’a jusqu’à présent pas répondu aux attentes.

En avril, les données compilées par Bloomberg ont montré que la corrélation entre le S&P 500 et Bitcoin est la plus élevée jamais atteinte. En effet, depuis le début de la crise sanitaire, les deux évoluent à l’unisson.

Un récent rapport de Bank of America fait écho à ce point de vue. Les analystes Alkesh Shah et Andrew Moss ont déclaré que les récentes hausses des taux de la Fed pour lutter contre l’inflation ont entraîné une baisse de la valeur de Bitcoin, aux côtés des actions.

Sur cette base, il semble que le dollar reste roi en temps de crise. Mais est-ce aussi net et sec que ça ?

L’impression d’argent est hors de contrôle

L’indice américain des prix à la consommation d’avril a chuté de 0,2 % par rapport au mois précédent, mais reste proche des sommets records de 40 ans à 8,3 %. C’est à peu près la même chose au Royaume-Uni, avec le dernier chiffre du gouvernement à 9 %.

En réponse, le chancelier britannique Rishi Sunak a cherché à blâmer le problème sur les «défis mondiaux», ajoutant que le gouvernement fournira «un soutien significatif là où nous le pourrons» pour lutter contre la crise du coût de la vie.

« Nous ne pouvons pas protéger complètement les gens de ces défis mondiaux, mais nous fournissons un soutien important là où nous le pouvons et nous nous tenons prêts à prendre de nouvelles mesures. »

Les défis mondiaux font référence aux effets persistants de la crise sanitaire, de la guerre en Europe de l’Est et de la rupture de la chaîne d’approvisionnement. Mais aucun politicien n’a parlé de la principale cause de l’inflation – l’impression monétaire, qui est entièrement sous le contrôle des banques centrales.

Bien qu’il ait été largement médiatisé que les banques centrales ont imprimé comme des fous depuis le début de la crise sanitaire, le graphique ci-dessous de la masse monétaire de la Fed M1 illustre l’ampleur du problème.

«M1 est la masse monétaire composée de devises, de dépôts à vue et d’autres dépôts liquides, ce qui comprend les dépôts d’épargne. M1 comprend les parties les plus liquides de la masse monétaire car elle contient des devises et des actifs qui sont ou peuvent être rapidement convertis en espèces.

À partir de février 2020, la masse monétaire américaine M1 était de 4 003 milliards de dollars. Mais ce qui a suivi a été une augmentation quasi verticale à 16 564 milliards de dollars en juin 2020.

La production et la masse monétaire devraient évoluer en parallèle pour une économie saine. Cependant, la masse monétaire M1 dépasse de loin la production, ce qui entraîne une offre excédentaire de monnaie chassant les mêmes biens et services, sinon moins.

Le résultat probable d’une politique monétaire accommodante est une récession. La question est de savoir jusqu’à quel point le ralentissement à venir sera-t-il profond et douloureux ?

Vraie inflation

L’inflation n’est pas la seule cause principale d’une récession. Il y a aussi des facteurs liés aux taux d’intérêt élevés, à la faible confiance des consommateurs et au resserrement du crédit.

Néanmoins, tous les facteurs énumérés ci-dessus ont une forte interrelation les uns avec les autres, en ce sens que les changements dans l’un ont un impact sur les autres. Par exemple, la hausse de l’inflation se heurtera à une hausse des taux d’intérêt, ce qui entraînera des difficultés à obtenir du crédit et une réduction des dépenses et de la confiance générale.

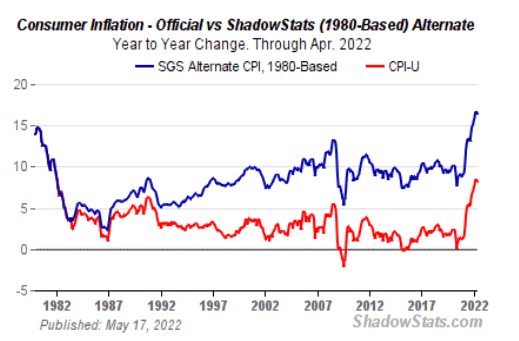

Les médias grand public ont rapporté que l’inflation est la plus élevée depuis 40 ans. Mais parce que la méthodologie utilisée pour calculer l’indice des prix à la consommation (IPC) a changé au fil des ans, l’inflation est aujourd’hui sous-estimée par rapport aux décennies précédentes.

« Selon le BLS, les changements ont supprimé les biais qui ont amené l’IPC à surestimer le taux d’inflation. La nouvelle méthodologie prend en compte les changements dans la qualité des biens et la substitution.

ShadowStats.com calcule l’inflation en utilisant les mêmes méthodologies utilisées en 1990 et 1980. Le tableau méthodologique de 1980 montre que l’inflation est actuellement de 16 %, soit le double du chiffre rapporté.

Et, si l’on tient compte de l’alimentation et de l’énergie, qui sont exclues des chiffres de l’IPC parce qu’elles sont « plus volatiles », la situation réelle est pire que n’importe quel politicien oserait l’admettre publiquement.

Qu’en est-il de la relation entre le Bitcoin et l’inflation ?

La peur est le récit dominant et les investisseurs recherchent la sécurité. Comme en témoigne le déclin de BTC depuis le quatrième trimestre 2021, il semble que Bitcoin ne soit pas à l’abri de la tempête à venir.

En effet, ses performances tardives ont conduit beaucoup, y compris les maxis, à se demander si Bitcoin est une couverture contre l’inflation, un actif à risque, ou peut-être autre chose.

David Lawant, directeur de la recherche chez Bitwise Asset Management, affirme que le Bitcoin devrait être considéré comme un « actif monétaire émergent et une couverture contre l’inflation ». Il ajoute que la principale crypto-monnaie a « fait des progrès remarquables pour s’établir en tant que telle ».

Mais comment cela peut-il être?

Lawant soutient que la mesure de la sensibilité des rendements des actifs par rapport à l’inflation est une tâche difficile à entreprendre.

«Parmi de nombreux défis, le plus pertinent est peut-être que les indices d’inflation comme l’IPC reflètent les données passées; ils ne sont plus pertinents pour l’action des prix du marché que dans la mesure où ils modifient les attentes futures. Un autre problème est qu’ils ne viennent qu’une fois par mois, ce qui nous donne un échantillon relativement petit avec lequel travailler.

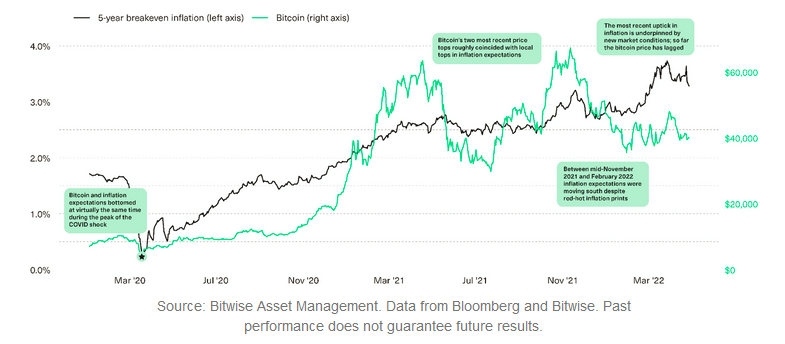

Une façon de surmonter cet obstacle consiste à utiliser le taux d’inflation point mort. Lawant explique que cela est dérivé en examinant la différence entre deux actifs équivalents qui diffèrent selon qu’ils offrent ou non une protection contre l’inflation. Il a tracé le prix du Bitcoin par rapport au taux d’équilibre de l’inflation sur cinq ans, et les résultats montrent une relation quelque peu corrélée.

Lawant souligne que l’inflation à l’équilibre sur cinq ans et le prix du Bitcoin ont atteint un creux pendant la crise sanitaire. De même, les sommets BTC d’avril et de novembre 2021 ont montré des sommets locaux approximatifs du taux d’inflation point mort sur cinq ans.

Cependant, 2022 a vu une nette divergence entre les deux, avec Bitcoin apparemment à la traîne. Ce décalage est attribué à la guerre entre l’Ukraine et la Russie et aux craintes des marchés quant à la hausse des taux, qui modifient la relation entre les anticipations d’inflation et les rendements des actifs à risque.

« Dans ce contexte, la relation entre l’évolution des anticipations d’inflation et les rendements des actifs à risque est devenue plus complexe. »

Ce que nous avons vu dans ces conditions, c’est une hausse des prix de certaines matières premières, tandis que les actions de croissance ont souffert. Lawant a déclaré qu’il pensait que Bitcoin se situait quelque part entre ces extrémités.

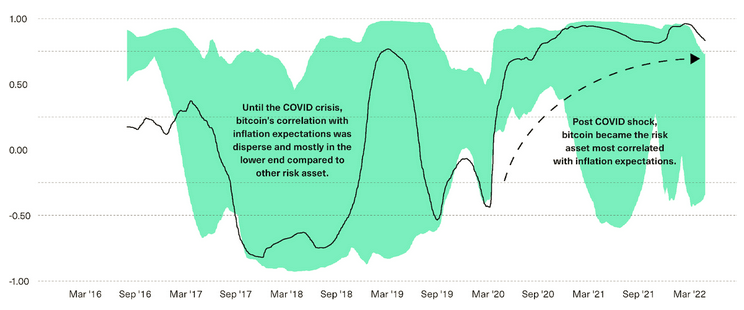

Le graphique ci-dessous montre les corrélations entre les variations des attentes d’inflation et les rendements du Bitcoin (en noir) par rapport à 13 autres actifs à risque tels que les actions, les obligations, les matières premières et l’immobilier (regroupés en vert).

De septembre 2019 à mars 2020, le Bitcoin était l’actif le moins corrélé aux attentes d’inflation du marché, passant au plus corrélé à l’heure actuelle.

« À notre avis, l’explication la plus probable de ce changement est un nombre croissant d’acteurs du marché – des macro-investisseurs, des entreprises et des compagnies d’assurance aux conseillers financiers – reconnaissant le rôle du bitcoin en tant que couverture potentielle contre l’inflation. »

Lawant démontre de manière convaincante que tout n’est pas perdu pour le récit de couverture de l’inflation de Bitcoin. Mais, avec tout ce qui a été dit, cela se résume aux données brutes sur les prix, et jusqu’à ce que le prix grimpe de manière significative, les doutes sur ce récit continueront de persister.

Le poste Le cas de Bitcoin comme couverture contre l’inflation est apparu en premier sur CryptoSlate.